Kuliah Umum MAKSI-PPAk. FEB UI, Overview of EU Fintech Market: Creativity, Key Regulatory Challenges and Aftermath of Wirecard Scandal

Rifdah Khalisha – Humas FEB UI

DEPOK – (6/7/2022) Program Studi Magister Akuntansi – Pendidikan Profesi Akuntan (MAKSI-PPAk.) FEB UI bersama mengadakan kuliah umum bertajuk “Overview of EU FinTech Market: Creativity, Key Regulatory Challenges, and Aftermath of Wirecard Scandal” pada Rabu (6/7). Menghadirkan pembicara Prof. Dr. Muhammad Ashfaq, M.B.A. (Academic Director International Program Director: Digital Business) dan pemandu acara Dian Tauriana Siahaan, Ph.D. (Dosen Departemen Akuntansi FEB UI).

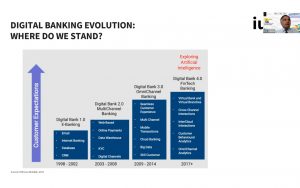

Ashfaq berbicara tentang evolusi perbankan digital, mulai dari Digital Bank 1.0 E-Banking (1998-2002), Digital Bank 2.0 Multichannel Banking (2003-2008), Digital Bank 3.0 Omnichannel Banking (2009-2014), hingga Digital Bank 4.0 FinTech Banking (2017 sampai saat ini) yang sudah mulai memanfaatkan Artificial Intelligence, Big Data, dan Cloud Computing.

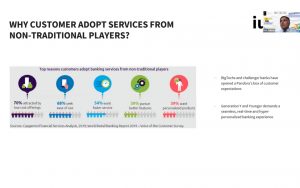

Menurut Capgemini Financial Services dan World Retail Banking Report (2019), pelanggan beranjak dari pelayanan perbankan tradisional karena beberapa hal, di antaranya tertarik dengan penawaran biaya rendah, mencari kemudahan penggunaan, menginginkan pelayanan lebih cepat, mengejar fitur lebih baik, dan menginginkan personalisasi produk.

Ashfaq mengutarakan, “Bank pun berada di bawah tekanan, banyak eksekutif melihat ke departemen teknologi informasi untuk meningkatkan efisiensi dan memfasilitasi inovasi sekaligus terus menurunkan biaya dan mendukung sistem yang sudah ada.”

“Akhirnya, Financial Technology (FinTech) Startup merambah ke pasar yang sudah mapan, memimpin dengan solusi ramah pelanggan karena pelanggan telah menuntut layanan lebih baik, pengalaman tanpa batas, dan nilai lebih untuk uang mereka. Sementara itu, regulator menuntut lebih banyak untuk mengadopsi teknologi baru yang akan merevolusi kemampuan dalam mengumpulkan dan menganalisis informasi,” ungkapnya.

Kemudian, mengenai hadirnya FinTech di Uni Eropa, aktivitas investasi FinTech telah mencatat pertumbuhan yang kuat. Dari sudut pandang peraturan, regulator dan supervisor perlu mengikuti perkembangan pasar untuk memahami bahwa munculnya infrastruktur, pemain baru, produk, dan saluran distribusi akan mengubah sistem keuangan.

Ada beberapa risiko terkait FinTech di Uni Eropa. Pertama, risiko saat mengotomatisasi layanan pelanggan dan investasi karena persaingan lebih kuat dengan masuknya perusahaan baru ke dalam sektor keuangan.

Kedua, meningkatnya pertumbuhan FinTech beriringan dengan peningkatan kerentanan sistem keuangan dan risiko siber. Ketergantungan lebih tinggi pada penyediaan layanan third-party, seperti komunikasi dan penyimpanan cloud, yang akhirnya pun menimbulkan risiko operasional lebih tinggi. Lebih dari itu, penggunaan dan penyimpanan informasi oleh FinTech menimbulkan permasalahan privasi dan keamanan data yang penting.

Dengan pesatnya peningkatan akses internet dan penggunaan perangkat seluler, harapan pelanggan telah mencapai tingkat yang tinggi di sektor keuangan. Konsumen kini mengharapkan layanan keuangan yang cepat, menyenangkan, mudah diakses dari mana saja, serta ramah pengguna.

Menurut Ashfaq, perkembangan teknologi dan peningkatan ekspektasi pelanggan mendorong kebutuhan baru di sektor keuangan. Transformasi digital sangat penting untuk menarik pelanggan dan meningkatkan loyalitas pelanggan yang sudah ada.

“Kini, implementasi solusi teknologi keuangan secara cerdas memenuhi kebutuhan kredit Usaha Kecil Menengah (UKM) dengan pilihan keuangan yang berbeda sudah mulai berjalan. Selain itu, perbankan pun mengubah struktur dan proyek mereka untuk bergerak menuju perbankan digital di banyak bank,” tandasnya mengakhiri paparannya. (hs)